Foto: Tim Townley/Shutterstock

Der japanische Yen steht seit Wochen unter Druck und schoss letzte Nacht zum ersten Mal seit 1990 über die Marke von 160 gegenüber dem USD/YEN. Fast unmittelbar danach fiel der Kurs des amerikanischen Dollars gegenüber dem japanischen Yen wieder auf den derzeitigen Stand von etwa 155.

Was steckt dahinter? Und warum stellt eine Abschwächung des japanischen Yen potenziell eine enorme Bedrohung für den Bitcoin (BTC) Kurs dar?

This is strange:

At 9:30 PM ET, the Japanese Yen weakened to 160 against the US Dollar for the first time since 1990.

Exactly 2.5 hours after the headlines came out, the ratio just crashed from 160.20 to 156.50.

That’s a ~2.5% swing in one of the biggest currencies in the… pic.twitter.com/yX4YLX7Veh

— The Kobeissi Letter (@KobeissiLetter) April 29, 2024

Eingriff der japanischen Zentralbank?

Das Besondere an dieser volatilen Entwicklung des japanischen Yen-Kurses ist, dass die Zentralbank in der Zwischenzeit nichts an den Zinsen veränderte. Der Zinssatz ist unverändert geblieben, so dass der Markt nun voller Spekulationen ist.

Wie kann es sein, dass der japanische Yen nach Erreichen dieses beängstigenden Wechselkurses von 160 gegenüber dem US-Dollar sofort stark an Wert gewonnen hat?

Könnte es sein, dass die japanische Zentralbank derzeit massive Mengen an US-Dollar verkauft, um den Yen zu unterstützen?

Das ist durchaus möglich, denn Japan ist mit 1,138 Trillionen Dollar (!) an amerikanischen Staatsanleihen der größte ausländische Investor in amerikanische Schuldtitel. Theoretisch könnte Japan dem US-Dollar einen gewaltigen Schlag versetzen, indem es diese Staatsanleihen abstößt und damit japanische Yen zurückkauft.

Was bedeutet das für den Bitcoin-Kurs?

Theoretisch ist das eine gefährliche Entwicklung für den Bitcoin-Kurs. Wenn die japanische Zentralbank entscheidet, amerikanische Staatsanleihen abzustoßen, sinkt der US-Dollar, aber die Zinsen auf amerikanische Staatsanleihen steigen.

Warum?

Wenn die japanische Zentralbank amerikanische Staatsanleihen abstoßen würde, stünde im Grunde genommen weniger Kapital für die US-Regierung zur Verfügung, um es sich zu leihen. Dadurch könnten Investoren höhere Zinsen verlangen, wodurch die Zinsen auf Staatsanleihen steigen würden.

Aufgrund dieser höheren Zinsen auf amerikanische Staatsanleihen könnten diese für Investoren attraktiver werden, um sich gegen die Inflation abzusichern. Dadurch könnten Staatsanleihen vorübergehend eine attraktivere Anlage als Bitcoin und Aktien sein.

Das scheint das, was wir derzeit auf dem Markt beobachten. Übrigens nicht nur wegen dieser „möglichen Intervention“ der japanischen Zentralbank. Die Inflation stieg auch in den USA im ersten Quartal 2024, was dazu führte, dass die US-Zentralbank ihre Zinssenkungen aufschieben musste und die Zinsen auf Staatsanleihen wieder stiegen.

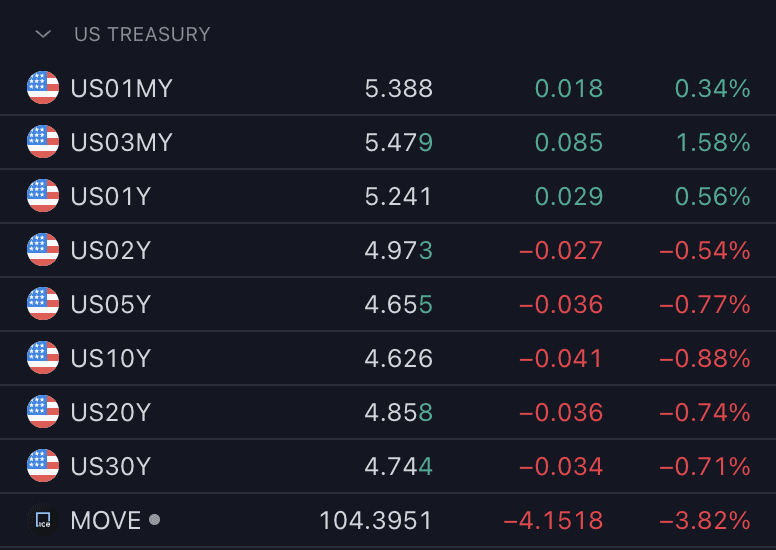

Die obige Tabelle von Tradingview zeigt, welche Renditen Investoren derzeit erzielen können, wenn sie ihr Kapital in US-Staatsanleihen anlegen.